この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

- 領収書の書き方は決まっている?

- 領収書の注意点はなに?

- 領収書の管理が重要ってほんと?

こんな悩みはありませんか?実は経理部員にとって領収書に関する業務は重要な仕事です。なぜなら領収書は金銭の受け取りを証明する公的な文書で、以下のようなときに必要とされるから。

- 金銭の受け渡しトラブルの防止

- 購入品の保証や返品

- 経費精算の証明書類

- 税務申告の証憑

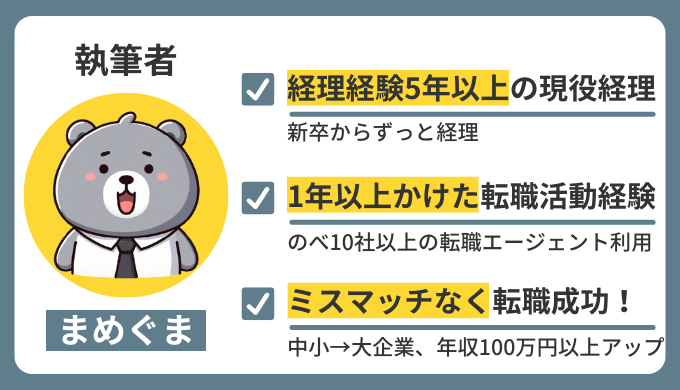

私は新卒から経理部員として5年以上。領収書に関する業務も何年間も経験しています。領収書の不備の修正対応に何週間もかけることもよくあります…

この記事では領収書の書き方や注意点について実体験をもとに解説します。この記事を読むことで領収書の全貌が分かり、領収書に関する業務にスムーズに対応できるようになりますよ!

結論として領収書には以下6つの記載項目があります。

- 取引日

- 宛名

- 金額

- 適用税率

- 但し書き

- 発行者名

領収書関連の業務は若手経理部員が対応することが多いです。早いうちから領収書の全貌を理解しておきましょう。

領収書とは金銭の受け取りを証明する書類

領収書の定義

領収書とは金銭の受け取りを証明する公的な文書です。国税庁による領収書の定義は以下のとおり。

金銭または有価証券の受取書や領収書は、印紙税額一覧表の第17号文書「金銭または有価証券の受取書」に該当し、印紙税が課税されます。受取書とはその受領事実を証明するために作成し、その支払者に交付する証拠証書をいいます。

引用:国税庁「No.7105 金銭又は有価証券の受取書、領収書」

領収書には基本的に以下の要素が記載されます。

- 取引日

- 宛名

- 金額

- 但し書き

- 金額の内訳

- 発行者名

領収書は法的に認められた重要な証明書類です。経理部員は領収書の定義を正しく理解し、適切に取り扱いましょう。

領収書の役割

領収書の役割は取引による金銭の受け渡しを証明すること。

例えば法人税法では帳簿と関連書類の7年間の保存が義務付けられています。領収書は、この書類の一つとして認められています。

領収書は金銭の受け渡しを証明する重要な書類です。単なる形式的な書類と捉えず、その役割と重要性を正しく理解しておく必要があります。

領収書は重要書類だと意識しておきましょう!

領収書が必要な4つの場面

領収書が必要とされる主な場面は以下の4つです。

- 金銭の受け渡しトラブルの防止

- 購入品の保証や返品

- 経費精算の証明書類

- 税務申告の証憑

金銭の受け渡しトラブルの防止

領収書は金銭の受け渡しに関するトラブルを未然に防ぐために非常に有効です。

金銭の受け渡し後、当事者間で認識の齟齬が生じることはよくあるから。「いつ」「誰が」「誰に」「いくら」支払ったのかが曖昧になるケースは少なくありません。

金銭の受け渡しトラブルの例は以下のとおりです。

| トラブル | 内容 | 解決策 |

|---|---|---|

| 取引先との間で 支払いの認識違いが発生 | B社はA社に商品代金100万円を支払い済みだが、 A社は入金を確認できていないと主張 | A社発行の領収書があれば、 支払いの事実を証明できるためトラブルを回避できる |

| 社内で経費の立て替えに 関するトラブルが発生 | 営業部のCさんは顧客との会食費用5万円を立て替えたが、 領収書が無いため経理部は精算処理ができない | Cさんが領収書を受け取っていれば、 立て替えの事実を証明でき精算処理を進められる |

領収書によって金銭の受け渡しに関する重要な情報を記録として残すことで、後々のトラブルを防止します。特に経理部員は金銭のやり取りが発生する際に必ず領収書を発行・受領する習慣をつけましょう。

領収書がないと経理業務に支障をきたすことが多いです!

購入品の保証や返品

領収書は購入品の保証や返品の証拠書類になります。領収書があるとその商品を売買したことの証明ができるから。領収書が保証や返品に必要となる具体例は以下のとおりです。

| 内容 | 領収書が必要な場面 |

|---|---|

| 電化製品の保証 | パソコンの保証期間内の修理時に、購入日と金額を証明する |

| アパレル商品の返品 | サイズ違いの衣類を返品する際、購入日と金額を確認する |

| ソフトウェアのライセンス証明 | 業務用ソフトウェアのサポートを受ける際、正規購入を証明する |

事業用の製品購入時には将来的な保証や返品の可能性を考慮し、必ず領収書を取得・保管するようにしましょう。

会計ソフトのライセンス証明では、領収書を提示することがよくあります!

経費精算の証明書類

領収書は従業員が立て替えた経費を精算する際の証明書類となります。経費精算で領収書が必要な理由は以下のとおり。

- 内容の確認をする

- 二重支払いを防ぐ

- 経費の不正利用を防ぐ

領収書は企業の経費精算において、適正な会計処理を行うために必要不可欠な書類です。基本的には領収書がないと経費として認められず、経費精算処理ができません。

経費精算では領収書の添付が基本です。

税務申告の証憑

領収書は税務申告において最も重要な証憑の一つ。例えば法人税法では領収書を含む帳簿書類の7年の保管が義務付けられています。

税務申告における領収書の活用例は以下のとおりです。

| 申告 | 具体例 | 重要ポイント |

|---|---|---|

| 法人税 申告 | 経費として計上した広告宣伝費の領収書を保管 | 取引内容、金額、日付が明確に記載されていること |

| 消費税 申告 | 仕入税額控除の根拠として、仕入に関する領収書を保管 | 消費税額が明記されていること |

| 固定資産税 申告 | 設備投資の領収書を資産計上の根拠として保管 | 資産の内容、取得日、金額が明確であること |

税務申告においても領収書は重要です。経理部員は領収書を適切に管理するよう注意しましょう。

税務調査にも対応できるよう、領収書を整理して保管しましょう!

領収書と他の書類の違い

レシートとの違い

領収書とレシートはもらうタイミングは同じでも記載内容や税法上の取り扱いに違いがあります。領収書とレシートの主な違いは以下のとおり。

| 領収書 | レシート | |

|---|---|---|

| 役割 | 金銭の受領を証明する文書 | 売上記録や購入履歴を示す文書 |

| 法的効力 | 法的な証明力を持つ | 一般的に法的証明力は低い |

| 発行者の 署名・捺印 | 発行者の署名や捺印がある | 発行者の署名や捺印はない |

| 宛名の記載 | 宛名が記載される | 宛名の記載はない |

| 収入印紙 | 金額に応じて収入印紙が必要 | 収入印紙は不要 |

| 発行方法 | 手書きや専用ソフトで作成されることが多い | POSレジ等から自動的に印刷される |

領収書とレシートの大きな違いは宛名の有無です。レシートには原則として宛名の記載が無いため、消費税法上では認められないことに注意しましょう。

参考:国税庁「No.6497 仕入税額控除のために保存する帳簿および請求書等の記載事項」

レシートはインボイス制度の要件を満たしづらいです…

請求書との違い

領収書は金銭の受領を証明する文書であるのに対し、請求書は代金の支払いを求める文書です。領収書と請求書は異なる目的で使用される文書であり、内容や法的効力に大きな違いがあります。

領収書と請求書の主な違いは以下のとおり。

| 領収書 | 請求書 | |

|---|---|---|

| 発行の タイミング | 代金受領時に発行 | 代金支払い前に発行 |

| 目的 | 金銭の受領を証明する | 代金の支払いを要求する |

| 記載内容 | 受領金額、日付、支払者名、受領者名等 | 請求金額、支払期限、明細、振込先口座情報等 |

支払いサイクルや債務の管理には、請求書と領収書の両方が重要な役割を果たします。どちらも経理業務には重要なので、領収書と請求書の違いを把握しておきましょう。

>>請求書の作り方(準備中)

請求書で支払いを要求して、支払われたら領収書を発行します。

【領収書の書き方】6つの記載項目とポイント

領収書には以下の記載項目があります。それぞれの書き方のポイントを解説します。

- 取引日

- 宛名

- 金額

- 適用税率

- 但し書き

- 発行者名

取引日

領収書の取引日は金銭の受け取りが実際に発生した日付を記載します。

領収書は金銭の受け渡しの事実を証明するもの。取引日が正確に記載されていることは、領収書の信憑性を担保するために不可欠です。取引日の正しい記載例は以下のとおり。

| 状況 | 記載例 |

|---|---|

| 商品の受け渡しと同時に 代金を支払った場合 | 商品を受け渡した日 を記載 |

| サービスの提供と同時に 代金を支払った場合 | サービスを提供した日 を記載 |

| 請求書に基づき後日 代金を支払った場合 | 実際に代金を支払った日 を記載 |

領収書を作成する際は、取引日を正確に記載することが重要です。取引日が曖昧な場合は必ず確認し、正確な日付を記載しましょう。

請求書払いなど取引日と支払日が異なる場合は注意です!

宛名

領収書に正確な宛名を記載することは、取引の当事者を明確にし経費処理や税務申告の正当性を証明するために不可欠です。

法人税法施行規則第59条では、取引に関して相手方から受け取った領収書の保存の必要性が明確に規定されています。宛名がないと「相手方から受け取った」証明が難しくなります。

宛名の正確な記載方法と注意点は以下のとおり。

| 宛名の タイプ | 記載例 | 注意点 |

|---|---|---|

| 個人 | 〇〇 様 | フルネームで記載し 敬称をつける |

| 法人 | 株式会社〇〇 御中 | 正式な会社名を使用し 「御中」をつける |

| 部署や 担当者指定 | 株式会社〇〇 経理部 〇〇 様 | 会社名、部署名、 個人名の順で記載 |

| 複数の 宛名がある | 〇〇 様・〇✕ 様 | 主たる支払者を 先に記載 |

領収書の宛名は正確に記載することを意識しましょう。宛名の記載ミスがあると、経費精算の遅延や税務調査時のトラブルにつながる可能性があります。

金額

領収書には金額を記載するだけでなく、改ざんを防ぐように工夫する必要があります。単に金額だけを入れると、0などを付け足して改ざんできてしまうから。

正しい金額記載の例は以下のとおり。改ざんを防ぐために金額の先頭と末尾に記号や文字を入れることがポイントです。

- ¥10,000-

- ¥10,000※

- 金10,000円也

領収書の金額記載には改ざん防止のための工夫が必要。経理部員は改ざんを防ぐポイントを押さえて、信頼性の高い領収書を書けるようになりましょう。

領収書の金額を改ざんされないように注意!

適用税率

領収書では適用税率の記載も必要です。特にインボイス制度の要件を満たすためには、税率ごとの内訳が求められるから。

インボイス制度の要件を満たすには、従来の領収書項目に記載事項を追加する必要があります。適用税率はその一つとして必要な項目となっています。

適用税率を正しく記載した領収書の例は以下のとおりです。

合計

¥16,300-

(内訳)

10%対象

税抜金額 5,000円

消費税額 500円

8%対象

税抜金額 10,000円

消費税額 800円

インボイス制度が始まり、税率ごとの内訳記載が必要になりました。経理部員は各取引で適用される税率を適切に判断しましょう。

但し書き

領収書の但し書きには代金の具体的な内容を記載します。領収書は金銭の授受の証拠となるだけでなく、取引内容を明確にする役割も担っているからです。

領収書の但し書きを具体的に記載するメリットは以下のとおり。

- 取引内容の確認が必要になった場合に領収書が証拠となる

- 経費精算の際にスムーズに処理を進められる

- 税務調査の際に取引の正当性を示す証拠となる

但し書きの例は以下のとおりです。

| 良い例 | 悪い例 |

|---|---|

| 広告掲載費(〇年〇月分) テキスト代(書籍名:〇〇) 交通費(〇月〇日~〇月〇日) | 品代 商品代 立替金 |

具体的な商品名やサービス内容、日付などを加えることで、より詳細な情報が伝わる領収書になります。領収書の但し書きは面倒でも具体的に書くことを心がけましょう。

但し書きを見て内容を判断することも多いです。

発行者名

領収書の発行者名は誰から金銭を受け取ったかを明確にするために重要です。もし発行者名が不明確だと、以下のような問題が発生する可能性があります。

経費精算の際に発行者名が不明確だと、経費として認められない可能性があります。

税務調査において発行者名が不明確な領収書は、取引の信憑性を疑われ追徴課税を受ける可能性があります。

商品やサービスに問題があった場合、発行者名が不明確だと責任の所在が不明確になり適切な対応が難しくなります。

発行者名に必要な項目は以下のとおり。当てはまるものをすべて記載します。

- 会社名 or 個人名

- 屋号

- 郵便番号

- 住所

- 電話番号

- メールアドレス

領収書の発行者名は必要情報を省略せずに記載しましょう。領収書の信憑性を高め経費精算や税務調査におけるトラブルを避けるために、非常に重要なポイントです。

領収書発行時の5つの注意点

領収書発行時の注意点は以下の5つです。経理部員は押さえておきましょう。

- 正確な日付や金額、宛名を記載する

- 領収書を書き間違えたときの対応を理解しておく

- 必要に応じて収入印紙を貼る

- クレジットカード利用時の対応を知っておく

- 領収書の控えを保管する

正確な日付や金額、宛名を記載する

領収書を発行する際は日付や金額、宛名を正確に記載することが重要です。

領収書の記載内容に誤りがあると、その信憑性が疑われ経費精算や税務調査の際に問題となる可能性があります。それぞれの重要性と記載例は以下のとおり。

| 項目 | 日付 | 金額 | 宛名 |

|---|---|---|---|

| 重要性 | 取引が行われた正確な日付を記載することで、 いつの取引であるかを明確にする | 取引金額を正確に記載することで、 金銭の授受額に関する誤解を防ぐ | 氏名や会社名を記載することで、 誰に金銭を支払ったかを明確にする |

| 正しい例 | 2024年3月1日 | ¥10,000- | 株式会社〇〇 |

| 誤った例 | 3/1 | 一万、10,000 | 〇〇社 |

領収書を発行する際は日付や金額、宛名を正確に記載しましょう。基本的な情報を正確に記載することで、領収書の法的効力を保ち不要なトラブルを避けることができます。

領収書に誤りがないことはもちろん最重要です!

領収書を書き間違えたときの対応を理解しておく

経理部員は領収書を書き間違えた場合に適切な対応ができるようにしておく必要があります。領収書(適格請求書)の修正の必要性は消費税法で記載されています。

適格請求書、適格簡易請求書又は適格返還請求書を交付した適格請求書発行事業者は、これらの書類の記載事項に誤りがあつた場合には、これらの書類を交付した他の事業者に対して、修正した適格請求書、適格簡易請求書又は適格返還請求書を交付しなければならない。

引用:e-Gov法令検索「消費税法 第五十七条の四の4 適格請求書発行事業者の義務」

領収書を書き間違えたときには、新しい領収書を再発行する場合と誤りを修正する場合の2通り存在します。

| 新しい領収書を 再発行する場合 | 二重線で消して 訂正する場合 |

|---|---|

| 誤った領収書に「無効」と大きく記載 新しい領収書を作成し「再発行」と明記 両方の領収書を保管 | 間違った箇所に二重線を引く 二重線を引いた上に訂正印を押印する 正しい文字や金額を記載する |

経理部員は領収書の書き間違えについて以下のポイントを押さえておきましょう。

- 誤りを発見したら直ちに上司に報告する

- 必要に応じて取引先と対応方法を相談する

- 軽微な誤りは二重線と訂正印で対応可能な場合も

- 金額の訂正や大幅な修正は再発行が望ましい

- 電子領収書は原則再発行

- 修正前後の領収書は必ず保管する

- 定期的に社内で領収書の取り扱いルールを確認する

領収書は重要な書類のため、書き間違えたときも慎重な対応が必要です。

必要に応じて収入印紙を貼る

領収書発行時には、取引金額に応じて適切な金額の収入印紙を貼付する必要があります。収入印紙の貼付は印紙税法に基づく法的義務であり、適切に対応しないと追徴課税などのペナルティを受ける可能性があります。

国税庁によると領収書は印紙税課税文書の一つ。記載された金額に応じて定められた金額の収入印紙を貼付する必要があります。2024年4月現在の課税基準は以下のとおりです。

| 取引金額 | 印紙税額 |

|---|---|

| 5万円 未満 | 非課税 |

| 5万円以上 100万円以下 | 200円 |

| 100万円以上 200万円以下 | 400円 |

| 200万円以上 300万円以下 | 600円 |

| 300万円以上 500万円以下 | 1,000円 |

| 500万円以上 1,000万円以下 | 2,000円 |

| 受取金額の 記載のないもの | 200円 |

参考:国税庁「No.7105 金銭又は有価証券の受取書、領収書」

参考:国税庁「印紙税額」

収入印紙の適切な貼付は以下の理由で重要です。

- 印紙税法に準拠してコンプライアンスの維持

- 追徴課税や過怠税などのペナルティを回避

- 取引の適正性を示す一つの指標となる

- 印紙税も経費として計上するため正確な経理処理に寄与

収入印紙の貼付は単なる形式的な作業ではありません。法令遵守と適正な経理処理の一環であることを常に意識し、正確に対応することが重要です。

5万円未満の取引も多いので、収入印紙の貼り忘れに注意しましょう。

クレジットカード利用時は領収書が発行されないことを知っておく

クレジットカード決済の場合、原則としてクレジットカード会社が発行する「利用明細書」が領収書の代わりとなります。

クレジットカード決済は以下のような仕組みで、領収書の発行義務はありません。顧客と店舗間での直接的な金銭のやり取りが発生しないからです。

- 顧客はクレジットカード会社に対して立替払いを依頼

- 後日クレジットカード会社から代金が引き落とされる

- 金銭の授受は顧客と店舗間ではなく、店舗とクレジットカード会社間で行われる

領収書は原則発行されません。クレジットカードの利用明細書に発行者・日時・宛名・金額・内容が明記されていれば領収書の代わりとして利用可能です。

領収書の控えを保管する

領収書を発行する際は、必ず控えを適切に保管することが重要です。適切な経理処理や税務申告、監査対応のために控えの保管が必須だから。

以下のとおり法人税法でも義務として定められています。

第五十九条 青色申告法人は、次に掲げる帳簿書類を整理し、起算日から七年間、これを納税地(第三号に掲げる書類にあつては、当該納税地又は同号の取引に係る国内の事務所、事業所その他これらに準ずるものの所在地)に保存しなければならない。

引用:e-Gov法令検索「法人税法施行規則 五十九条 帳簿書類の整理保存」

領収書の控えを保管するときの注意点は以下のとおりです。

- 法定保存期間(7年間)を厳守する

- 紙・電子それぞれの適切な保管方法を理解する

- 定期的に保管状況をチェックし、劣化や紛失を防ぐ

- 電子保存の場合はバックアップと情報セキュリティに注意する

- 保管ルールを文書化し、部門内で共有する

適切な領収書控えの管理は経理部員にとって重要な業務です。

「半年前の領収書の控えを見たい。」と言われることは意外に良くありますよ!

領収書の発行が必要なケースと不要なケース

領収書には発行が必要なケースと不要なケースがあります。経理部員として両方のケースを理解しておきましょう。

領収書が必要なケース

領収書は金銭の受け渡しを証明する重要な書類です。そのため領収書の発行は基本的には必要。

適切な領収書の発行は、正確な経理処理とコンプライアンスの維持に不可欠です。領収書が必要なケースの具体例は以下のとおり。

| 項目 | 具体例 |

|---|---|

| 法人間取引 | 商品やサービスの購入 外注費の支払い 賃貸料の支払い |

| 経費精算 | 出張経費の精算 交際費の精算 備品購入の精算 |

| 税務申告 | 確定申告時の経費証明 仕入税額控除の証明 |

領収書発行のポイントは以下のとおりです。

- 金額の大小に関わらず原則として全ての取引で領収書が必要

- 電子取引の場合も適切な形式での領収データが必要

- 領収書の代わりとなる書類(請求書や納品書など)の取り扱いにも注意

経理部員は上記のポイントを押さえて領収書の発行と管理を行いましょう。

領収書が不要なケース

原則として金銭の受け渡しが発生した際には領収書を発行することが望ましいです。しかし領収書が不要となる場合もあります。領収書が不要となる理由は主に以下の2つ。

法律で発行が免除されている

印紙税法では特定の取引については印紙税が非課税とされており、領収書の発行が免除されています。

第五条別表第一の課税物件の欄に掲げる文書のうち、次に掲げるものには、印紙税を課さない。

一 別表第一の非課税物件の欄に掲げる文書

二 国、地方公共団体又は別表第二に掲げる者が作成した文書

三 別表第三の上欄に掲げる文書で、同表の下欄に掲げる者が作成したもの

引用:e-Gov法令検索「印紙税法 第五条 非課税文書」

法律で発行が免除されている取引の例は以下のとおりです。

- 公共料金の支払い(電気料金、ガス料金、水道料金など)

- 乗車券などの運賃の支払い

- 切手、印紙などの収入印紙で購入するものの支払い

領収書に代わる証明書類がある

金銭の受け渡しを証明できる書類があれば、領収書の発行が省略されることもあります。よくある例は以下のとおりです。

- クレジットカード決済:クレジットカード会社が発行する「利用明細書」が領収書の代わり

- 銀行振込:銀行が発行する「振込明細書」が領収書の代わり

どちらの取引も企業ではよくあるので、経理部員は領収書の代わりになる証明書類を把握しておきましょう。

上記2つのようなケースでは、領収書の発行が必須というわけではありません。

受け取った領収書の保管【保管方法・期間は?】

領収書の保管義務

受け取った領収書には、法律で定められた保管義務が存在します。領収書の保管義務は主に以下の法律に基づいています。

法人はその事業に関する重要な書類を、その事業年度終了の日後7年間保存することが義務付けられています。

青色申告者は事業に関する重要な書類を、その帳簿書類の保存期間と同じ期間(7年間もしくは5年間)保存することが義務付けられています。

これらの法律では明確に「領収書」という単語は明記されていませんが、「重要な書類」として領収書も含まれると解釈されています。

このように領収書は法律で保管義務が定められています。経理部員は適切な方法で領収書を保管しておくようにしましょう。

処理が終わったら即廃棄ということは絶対にありません!

領収書の保管方法

領収書の保管方法には、紙での保管と電子データでの保管の2種類があります。どちらの方法を選択しても、適切な管理と整理が不可欠です。

電子データでの領収書の保管については、国税庁の「電子帳簿保存法」に基づき電子データでの保存が認められるようになりました。

保管方法の特徴は紙と電子それぞれ以下のとおりです。

| 種類 | 紙 | 電子データ |

|---|---|---|

| 保管方法 | 年度別・取引先別にファイリング 耐火金庫や施錠できるキャビネットで保管 日付順や金額順など、調べやすい順序で並べる | スキャンしてPDF化しサーバーやクラウドに保存 テキスト検索可能な状態で保存 電子帳簿ソフトウェアを利用し自動で分類・整理 |

| 必要スペース | 大きい | 小さい |

| 検索性 | 低い | 高い |

| コスト | 保管場所の確保が必要 | 初期投資が必要だが長期的にはコスト削減 |

| セキュリティ | 物理的な保護が必要 | システム的な保護が必要 |

| 法的対応 | 従来の方法で対応可能 | 電子帳簿保存法の要件を満たす必要あり |

| 注意点 | 湿気や直射日光を避けた場所で保管 定期的に劣化状況をチェック コピーを取り、原本と別に保管する | 定期的なバックアップを実施 アクセス権限を適切に設定し、セキュリティを確保 改ざん防止(タイムスタンプの付与など) |

法令に準拠しつつ、効率的で検索しやすい保管方法を採用することが重要です。

電子化の流れが進んでいるので、電子データでの保存を前向きに検討しましょう。

領収書の保管期間

領収書の一般的な保管期間は原則として7年間です。ただし業種や取引内容によって異なる場合があります。国税庁によると、帳簿書類の保存期間は以下のように定められています。

| 保存が必要なもの | 保存期間 |

|---|---|

| 帳簿 | 7年間 |

| 決算関係書類 | 7年間 |

| 現金預金取引等関係書類 | 7年間 |

| その他の書類 | 5年間 |

領収書の保管期間は原則7年間ですが、取引内容によって異なります。経理部員は自社の業種や取引内容を考慮し、適切な保管期間を設定することが重要です。

会社規定で上記以上の保管期間を定めていることもあります。

領収書に関するよくある質問

領収書の再発行は可能?

領収書の再発行は一般的に可能です。領収書の再発行自体は法律で禁止されていません。

ただし不備のある領収書と混ざってしまうと様々なリスクがあるため、再発行時の取り扱いには注意が必要です。領収書再発行時の注意点は以下のとおり。

| 注意点 | 具体的な対応 |

|---|---|

| 再発行の明記 | 領収書に「再発行」と記載されていることを確認 |

| 内容の一致 | 日付、金額、取引内容が原本と同一であることを確認 |

| 二重使用防止 | 原本を無効化し、再発行分のみを使用 |

| 適切な記録 | 再発行の経緯と理由を社内システムに記録 |

| 発行元の確認 | 正規の発行元から再発行されていることを確認 |

領収書の再発行時には、法令遵守と正確な経理処理のために複数の注意点があります。経理部員は再発行された領収書を原本と比較し、慎重に処理しましょう。

宛名が空欄の場合は無効?

領収書の宛名が空欄の場合でも、原則として無効にはなりません。ただし経費精算や税務申告の際には、宛名の記載が求められる場合があります。

宛名空欄の領収書への対応は以下のとおりです。

| 状況 | 対応 |

|---|---|

| 社内経費精算 | 使用目的を確認し、記録する |

| 税務申告 | 可能な限り宛名を追記する |

| 監査対応 | 取引の真正性を説明できるよう準備する |

領収書の宛名が空欄であっても、法律上は直ちに無効とはなりません。しかし追加の確認や慎重な対応が必要になるので、基本的にはきちんと宛名を記載してもらうようにしましょう。

私の働いていた会社の場合、宛名のない領収書は基本NGとなっていました。

領収書への押印は必要?

領収書への押印は、法律上必須ではありません。ただし取引の慣行や相手先の要請により押印が求められる場合があります。国税庁によると、領収書に記載が必要な項目は以下のとおり。押印の必要性は記載されていません。

- 領収書作成者の名称および登録番号

- 取引年月日

- 取引内容

- 税率ごとの合計金額及び適用税率

- 税率ごとに区分した消費税額等

- 領収書の宛名

領収書の押印に関する詳細は以下のとおり。

| 状況 | 押印の必要性 | 対応 |

|---|---|---|

| 法律上の要件 | 不要 | 押印がなくても有効 |

| 社内経費精算 | 会社規定による | 社内ルールに従う |

| 取引先の要請 | 場合により必要 | 要請に応じて対応 |

| 税務調査対応 | 不要 | 取引の真正性を説明できるよう準備 |

押印不要の流れは今後も続くと予想されます。しかし取引先との関係や業界の慣行によっては押印が求められる場合もあります。

経理部員は状況に応じて適切に判断し、効率的な経理処理と良好な取引関係の維持の両立を図りましょう。

デジタル化の流れで押印のない領収書も増えています。

交通費精算に領収書は必要?

交通費精算には領収書が不要な場合があります。国税庁によると、3万円未満の公共交通機関の利用に関しては領収書が不要となります。

参考:国税庁「No.6496 仕入税額控除をするための帳簿及び請求書等の保存」

領収書の交付を受けることが困難という理由で、3万円未満の交通費は一定の事項を記載した帳簿の保存のみで認められています。

一方で3万円以上の場合は領収書が必要とされていますので、注意が必要です。

実務上交通費精算は3万円未満が多いので、領収書が必要ないことがほとんど。

インボイス制度で領収書の書き方は変わる?

インボイス制度の導入によって、領収書自体の書き方に大きな変更はありません。しかし適格請求書(インボイス)としての要件を満たすためには、領収書にも追加の記載事項が必要になります。

インボイス制度では以下の記載事項が必要です。

- 適格請求書発行事業者の名称および登録番号

- 取引年月日

- 取引内容

- 税率ごとの合計金額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の名称

従来の領収書とインボイス制度対応の領収書の記載項目の違いは以下のとおりです。

| 種類 | 従来の領収書 | インボイス制度対応の領収書 |

|---|---|---|

| 記載項目 | 日付 宛名 金額 但し書き 発行者名 | 従来の領収書の項目 + 発行者の登録番号 適用税率 消費税額(税率ごと) |

インボイス制度の導入により、領収書に適格請求書としての機能を持たせるためには追加の記載事項が必要になります。

インボイス制度の詳細はこちらの記事をご覧ください。

>>インボイス制度は消費税の新たな申告制度

まとめ:経理部員は領収書の書き方をマスターしておこう

領収書とは金銭の受け取りを証明する書類です。領収書には以下6つの記載項目があります。

- 取引日

- 宛名

- 金額

- 適用税率

- 但し書き

- 発行者名

領収書の発行を担当することが多い若手経理部員は、それぞれの記載方法を理解しておきましょう。領収書発行時の注意点は以下のとおり。

- 正確な日付や金額、宛名を記載する

- 領収書を書き間違えたときの対応を理解しておく

- 必要に応じて収入印紙を貼る

- クレジットカード利用時の対応を知っておく

- 領収書の控えを保管する

領収書は金銭の受け渡しを証明する重要な書類です。経理部員は不備や紛失がないよう慎重な取り扱いを心がけましょう。

領収書作成を含む経理の主要な仕事内容については、こちらの記事をご覧ください。

>>経理の仕事内容